豆一-积压的大豆已经出现变质现象,持粮大户出货意愿变强

隔夜豆一上涨了0.3%,东北产区九三油脂和粮食集团收购国产大豆,缓解了集中抛售期到来前的卖压,但次级粮源走货暂无出货渠道...

扫一扫用手机浏览

今年以来,长端利率不断向下,债市的表现不断突破市场预期,债牛成为市场焦点。

也有朋友犹豫着要不要把手里的短债换成长债,长债的连续上涨着实诱惑,但又似乎是,有点拥挤了。

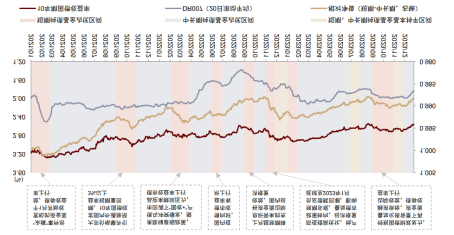

上周开始,债市波动开始加大,长端交易拥挤的风险开始暴露了,各品种收益率到了历史极值之后,交易盘开始止盈。截至3月13日,30年国债ETF净值较年内高点回撤超2%。

经历了2022年末的债市波动,投资者里开始流传一个说法,“回撤方知短债好”。在债牛期间,中长期纯债基金收益性相对占优,而短期纯债基金则在安全性和流动性上具有优势。

短债基金的久期操作更为灵活、利率债占比偏高、票息与波段交易贡献兼具。可能一天的收益率不会很高,但细水长流积攒下来更加稳定的业绩。

中金公司统计数据显示,自2010年以来,短期纯债基金相比于中长期纯债基金连续占优4个月及以上的情况共出现四次,分别为2011年5月至8月(区间累积超额收益2.64%),2013年6月至2014年1月(4.***%),2016年11月至2017年5月(2.30%),以及2020年5月至8月(1.00%)。均对应着多重因素叠加下的债券收益率快速上行期间。

图表10:短期纯债基金与中长期纯债基金的历史占优区间划分

图表11:短期纯债基金的历史占优区间复盘(2021-2023年)

债市还能牛多久?从历史走势来看,不同于A股的牛短熊长,债市一般呈现出“牛长熊短”的特征,回调持续时间短,回撤幅度也很小。

因此,对于债券基金的持有,只要持有的时间足够长,长期来看大概率都能有较好的持有体验。债基投资并不需要去刻意做“择时”。

如果是对波动率比较敏感的投资者,也可以像上文所说的,更多关注短久期债券基金,在“债牛”时不一定涨的很猛,但当市场调整的时候大概率会更安心一点。

我们也***访了国泰现金管理团队负责人陶然关于近期债市的观点:

近期债市波动的主要原因一方面是市场上有一些传闻对市场情绪造成一定影响,另外一个更重要的原因是当前长端交易过于拥挤,长端的交易盘太多,且各品种收益率处于历史极值水平,市场演绎较为极致,开年来不少交易盘已积攒较多浮盈,机构策略也趋同,那么一旦有调整市场波动容易被放大。正如我们先前所预料的,近两天正是交易盘止盈、交易拥挤从而对债市造成了阶段性扰动。从微观结构观察,近期基金负债端压力开始显现,国际货币经济的债券分歧指数显示基金近期持续大量卖出。历史规律告诉我们当市场稳定后,收益率将转为下行。但在基金负债端稳定前,利率仍难言见顶。

相较之下,当前短端较中长端的利差保护较足,短端资产的性价比得以凸显,保险资管存款纳入同业存款、年初银行理财等机构的配置需求仍强等因素也将一定程度上利好短端资产。但短端下行幅度取决于资金利率下行幅度,受制于目前DR007 1.80%-1.90%,DR001 1.60-1.80%, 短端下行空间受到掣肘,若资金利率中枢没有进一步下行,则短端大幅下行的空间难以打开。

基本面方面,2月PMI数据环比小幅回落0.1%,但总体好于预期;房地产市场依然较为低迷,1月地产销量跌幅在30%以上,2月同比跌幅50%左右;建筑开工表现总体较为一般,总体来说基本面继续对债市形成支撑。资金面方面,本次的***工作报告中提及“继续推动社会综合融资成本下行,保持流动性合理充裕”,结合化债政策的持续推进是今年的重点任务之一,因此广谱利率还在继续调降的通道中,货币政策不具备大幅转向收紧的基础。宽松的流动性环境和较强的配置力量决定了债市不存在方向性逆转的风险,债市仍有可为,但波动可能加大。

我们还是倾向于继续坚持组合的风险收益特征,以短久期、中高等级信用债的配置策略,辅以运用骑乘策略、信用挖掘策略,灵活的杠杆套息策略等以增厚收益,注重保持组合的流动性,因此长端资产收益率的波动对我们组合的影响较小。

风险提示:观点仅供参考,会因市场因素变化而变化,不构成投资建议或承诺。基金有风险,投资需谨慎。